- Юридическое обслуживание и защита

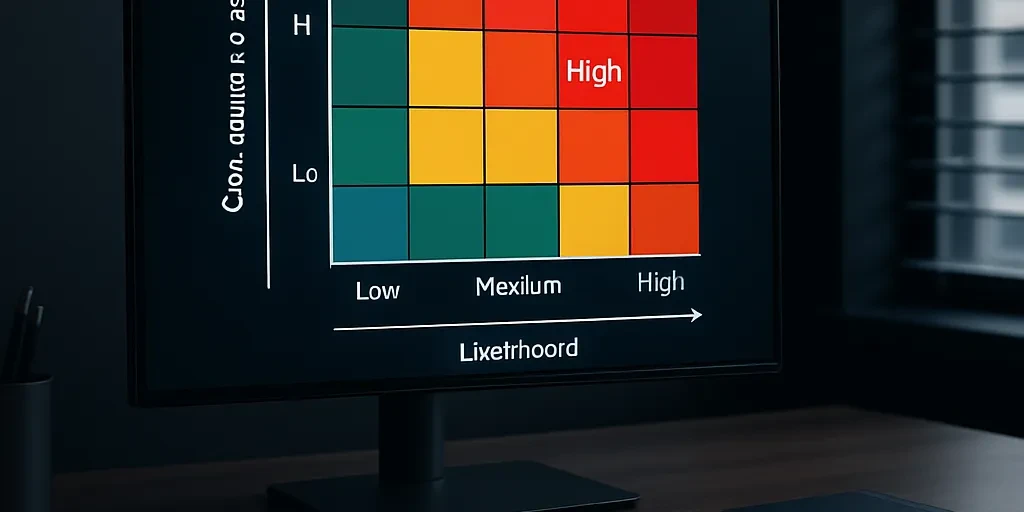

- АМЛ консалтинг

- Криптовалютная лицензия

- Лицензирование

- Типы лицензий

- По странам

- Финансовая лицензия в ЕС

- Чехия

- Финансовая лицензия в Великобритании

- Финансовая лицензия в Германии

- Финансовая лицензия в Греции

- Финансовая лицензия в Испании

- Финансовая лицензия на Кипре

- Финансовая лицензия в Латвии

- Финансовая лицензия в Литве

- Финансовая лицензия в Эстонии

- Финансовая лицензия в Польше

- Польша (NPI)

- Польша (SPI)

- Финансовая лицензия в Швейцарии

- Компании на продажу

- О компании COREDO

- Блог

- Контакты