Я регулярно слышу от предпринимателей один и тот же вопрос: как запустить BNPL в Европе и Великобритании так, чтобы регуляторы поддержали модель, а юнит‑экономика не рассыпалась? С 2016 года команда COREDO помогает бизнесу регистрировать юридические лица в ЕС и Азии, получать финансовые лицензии, выстраивать AML‑комплаенс и выходить на новые рынки без пауз в операциях. За это время мы провели десятки проектов по «buy now pay later» и видим, как быстро меняется регулирование BNPL в Европе и Великобритании.

В этой статье я собрал практическое руководство: от выбора юрисдикции и структуры до алгоритмов suitability/unsuitability, интеграции с кредитными бюро и подготовке к FCA BNPL требованиям 2026. Я сознательно говорю простым языком и даю конкретику из нашей практики, чтобы вы могли принимать решения уже завтра.

Изменения рынка и регуляторной рамки

Регулирование BNPL в Европе становится строже из‑за EU Second Consumer Credit Directive, которая расширяет охват на малые кредиты и рассрочки. Это означает более жесткие требования к оценке кредитоспособности, прозрачности тарифов, раскрытию условий и порядку передачи данных в кредитные реестры. Национальные компетентные органы для BNPL в ЕС: Finantsinspektsioon (FI) в Эстонии, KNF в Польше, Центральный банк Кипра и, в отдельных структурах с инвестиционной компонентой, CySEC. Мы учитываем, что нормы директивы обязательны, а практики исполнения и пороги: национальные.

Для меня ключевой тренд один: комплаенс перестал быть «затратным приложением»: он стал продуктовой частью и конкурентным преимуществом. Решение, разработанное в COREDO, обычно строится вокруг принципа «compliance‑by‑design»: процессы KYC, AML и suitability заложены в воронку продаж, а не прикручены к ней.

Юрисдикции и модели: где брать лицензию

Я часто предлагаю начинать с двух базовых сценариев: Лицензирование BNPL в ЕС через Эстонию или Кипр, либо фокус на Польшу при планах активной локализации. Это не универсальная истина, но практика COREDO подтверждает: так проще выдержать баланс между скоростью запуска, требованиями к substance и возможностью cross‑border экспансии.

- Финансовая лицензия BNPL Эстония. Эстония дает понятный диалог с FI, развитые open banking практики и зрелую инфраструктуру e‑government. При правильной подготовке cross‑border BNPL лицензия Эстония и Кипр позволяет заходить в 5–10 стран ЕС с минимальными донастройками. При этом нужно учитывать местные «пороговые» исключения и уведомления.

- Кипр. Для классического BNPL без инвестиционных инструментов надзор осуществляет Центральный банк Кипра. CySEC BNPL лицензия Кипр появляется в повестке, когда структура включает инвестиционную компоненту (например, кредитный фонд, секьюритизацию портфеля или использование инвестиционных посредников). Команда COREDO реализовала несколько проектов, где требовалась координация с обоими регуляторами.

- Польша. KNF BNPL регулирование Польша — одно из самых требовательных к прозрачности ценообразования, финансовому промоушену и PKD/кодам деятельности. Для торговых платформ польский рынок дает высокую конверсию, но требует продуманной локализации и интеграции с местными реестрами.

- Великобритания. Авторизация фокусируется на потребительском кредитовании и финансовом промоушене. Temporary Permissions Regime (TPR) для BNPL сегодня доступен ограниченно, фактически для компаний, которые попали в режим ранее или приобретают бизнес, уже находящийся в TPR. Практика COREDO: параллельная регистрация и подача на TPR возможна при M&A‑структуре, что минимизирует downtime при выходе в UK.

Регистрация юрлица и substance‑tests

регистрация юридического лица для BNPL в ЕС, не формальность. Регуляторы проверяют substance requirements при регистрации юрлица в ЕС: наличие локального офиса и сотрудников для лицензии, экономическую деятельность, принятие ключевых решений на территории. Я заранее закладываю:

- физический офис и SLA с провайдерами, подтверждающие операционную устойчивость;

- профильных сотрудников: MLRO/Compliance Officer, Risk, Head of Operations;

- локальный совет директоров с релевантной экспертизой и независимым директором.

Структура устава и коды деятельности критичны. В Польше правильно подобрать PKD/коды деятельности для BNPL провайдеров, это часть лицензирования и дальнейших инспекций. В ЕС используем NACE, но я всегда согласую формулировки с локальным юристом и регулятором, чтобы исключить разночтения. Для Кипра и Эстонии заранее оцениваем transfer pricing и налоговые аспекты при регистрации в Кипре/Эстонии, чтобы цепочка комиссий и межфирменных платежей не вызывала вопросов.

Документы для лицензии Кипра и Эстонии

Какие документы нужны для BNPL лицензии в Кипре и Эстонии? Набор похожий, но есть нюансы:

- Учредительные документы, структура владения, бенефициары, диаграмма групп.

- Политики: AML/CFT, KYC и Due Diligence для BNPL, EDD для высоких рисков, санкционные и PEP‑скрининги для BNPL провайдеров.

- Оценка кредитоспособности клиентов BNPL: методики affordability, анализ suitability и unsuitability для BNPL клиентов, процедуры отказа.

- IT и безопасность: операционные контроли SLA, RTO, RPO для BNPL платформы, планы BCP/DR и тесты.

- Модель продукта: правила раскрытия информации клиентам и template договоров BNPL, регламент по ограничению скрытых комиссий и прозрачность графиков платежей.

- Финансы: бизнес‑план, требования к резервам капитала и финансовой устойчивости, стресс‑тесты.

- Отчетность: как построить roadmap интеграции с кредитными реестрами, контроль качества данных и соответствие формату отчётности.

В Эстонии FI детально анализирует decisioning engines, в том числе автоматизированные системы принятия решений (decisioning engines) для suitability. На Кипре регулятор уделяет много внимания governance и роли независимых директоров. Наш опыт в COREDO показал: сильная документированная модель управления рисками и четкая архитектура ИТ ускоряют диалог и снижают количество раундов вопросов.

я директива ЕС о кредитах для BNPL

- оценку кредитоспособности на основе достаточных данных, а не только заявлений клиента;

- прозрачность тарифов и запрет скрытых комиссий BNPL, ясные APR‑эквиваленты, где применимо;

- лимиты задолженности и защита потребителя BNPL, право отказа и стандартизированные преддоговорные формы;

- передача данных в кредитные реестры и частые отчёты, включая негативные события.

Национальные исключения и пороги оборота для освобождения от лицензирования существуют, но я считаю их временным решением. Освобождение от лицензирования для малых BNPL провайдеров может помочь в MVP, А вот масштабирование неминуемо потребует полноценной лицензии и пересмотра процессов.

FCA и TPR: финансовый промоушен 2026

Как использовать TPR для минимизации downtime при выходе в UK? Сценарий, который мы применяли: покупка компании с действующим TPR и параллельная подача на собственную авторизацию. Плюс, доступ к рынку с контролируемым риском, минус — тщательный юридический due diligence и интеграция систем. Практика COREDO: параллельная регистрация и подача на TPR при M&A сократила time‑to‑market клиента на 6–8 месяцев.

Как FCA внедряет unsuitability test с 2026 года? В проекте правил акцент на выявлении групп клиентов, для которых продукт заведомо неподходящ, даже при положительном affordability. Это включает возрастные, социальные и поведенческие маркеры, а также паттерны «повторной просрочки». Требования к отчетности FCA и формат ежемесячных сводок, еще одна ось: детальные показатели по дефолтам, реструктуризациям, уязвимым клиентам и эффективности раннего вмешательства.

Правила финансового промоушена BNPL и ответственность за рекламу станут жестче. Я рекомендую внедрять двухконтурную проверку промо‑материалов: юридическая и поведенческая (fairness). Это снижает риск претензий за «misleading promotions» и обеспечивает устойчивую воронку.

Кредитная отчетность: CRA и алгоритмы

Наша команда всегда включает в дорожную карту интеграцию с Credit Reference Agencies. Интеграция с Credit Reference Agencies и передача транзакционных данных BNPL в Credit Reference Agencies: стандарт, без которого ни один регулятор не даст «зеленый свет». Для ЕС используем национальные бюро и банковские реестры, в UK: Experian, Equifax, TransUnion.

Как подготовить unsuitability и affordability алгоритмы? Я закладываю гибрид: правила (policy‑based) + ML‑скоринг, где ML объясним и поддается аудитам. Проверка кредитной истории и скоринг BNPL заёмщиков — не «черный ящик»: регуляторы ждут понятных «reasons codes» при отказе.

API интеграция с кредитными бюро и ежемесячная отчётность требуют зрелого дата‑качества. Я заранее определяю владельца данных, SLA на исправление ошибок, процедуры reconciliation и автоматические алерты расхождений. Контроль качества данных и соответствие формату отчётности экономят месяцы переписок с регулятором.

AML/KYC в продуктовой воронке

AML compliance для BNPL провайдеров: это не только скрининг. Интеграция AML KYC в продуктовую воронку BNPL повышает конверсию, если сделать её интуитивной.

- KYC и due diligence для BNPL с рисковым сканированием и динамическими уровнями проверки;

- enhanced due diligence (EDD) для повышенных AML рисков;

- санкционные и PEP‑скрининги для BNPL провайдеров с триаж‑процессом и ручной верификацией;

- процедуры KYB для партнёрских торговцев (merchants) и мониторинг их транзакционной активности.

Правовые основания передачи персональных данных и GDPR при BNPL закрываем сочетанием легитимного интереса, выполнения договора и регуляторных обязательств. Решение COREDO включает матрицу DPIA и регистрацию целей обработки, чтобы вопросы по GDPR не тормозили выход на рынок.

Защита потребителя и честные цены

Регуляторы внимательно смотрят на то, как вы объясняете клиенту стоимость и риски. Прозрачность тарифов и запрет скрытых комиссий BNPL, четкий календарь платежей, автоматические напоминания: базовый минимум. Я добавляю контроль за повторяющимися просрочками и механики раннего вмешательства: предложение «payment holiday», снижение лимитов, персональный контакт.

Правила раскрытия информации клиентам и template договоров BNPL должны проходить юридическую и поведенческую экспертизу. Национальные competent authorities оценивают не только содержание, но и формат: читаемость, наличие ключевых фактов на одной странице, предупреждения о рисках. Регуляторный комплаенс как конкурентное преимущество для масштабирования работает, когда эти принципы встроены в продукт.

Партнерства маркетплейсов и мерчантов

BNPL решения для маркетплейсов и партнёрских сетей дают быстрый масштаб, но влекут договорные риски. Согласование условий с партнёрами‑маркетплейсами и договорные риски включают вопросы распределения ответственности за KYC/KYB, возвраты, chargebacks и маркетинговые обещания. Я рекомендую матрицу ответственности и единый playbook промо‑материалов, чтобы не получить штраф из‑за чужой рекламы.

Процедуры KYB для партнёрских торговцев и антифрод‑процедуры защищают портфель от сомнительных продавцов. Проверка подлинности документов и антифрод‑процедуры, включая анализ поведенческой биометрии и device‑fingerprinting, заметно снижают уровень мошенничества без потери конверсии.

Тайминг, бюджет и ROI

Сроки получения BNPL лицензии в ключевых юрисдикциях варьируются. В Эстонии: 4–6 месяцев при полной готовности пакета, на Кипре, 4–8 месяцев в зависимости от структуры. Кейс: регистрация юрлица на Кипре и получение лицензии за 4 месяца стал возможен благодаря раннему согласованию governance, полноте IT‑досье и готовому плану интеграции с реестрами.

Примерный бюджет на получение BNPL лицензии (юрист, compliance, капитал) включает юридическую подготовку, аудит ИТ и risk‑функций, initial capital и 6–9 месяцев операционного runway. Стоимость compliance и сроки окупаемости зависят от канала дистрибуции: у маркетплейсов CAC ниже. Как рассчитывается ROI лицензирования (примеры 250%–300%)? Мы берем маржу на портфеле, дисконтируем канцеляции/дефолты, вычитаем полную стоимость комплаенса и резервов.

Как рассчитать точку безубыточности после получения лицензии — вопрос о доле активных пользователей, средней сумме корзины, take‑rate и стоимости фондирования. Я закладываю stress‑сценарии и сезонность.

Метрики KPI: уровень возврата 99%, досрочные оплаты 40% как ориентир возможны при грамотной сегментации и раннем вмешательстве. Вопросы руководителю: какие KPI считать при запуске BNPL в ЕС? Retention, NPL 30+/90+, DTI по сегментам, CAC/LTV, среднее количество активных торговцев, скорость интеграций, SLA на онбординг, доля «чистых» автоапрувов.

Снижение правовых и репутационных рисков

Правовые риски BNPL и потенциальные штрафы за несоответствие Consumer Credit Directive в ЕС и FCA guidance в UK значительны. Основания для отказа в выдаче BNPL лицензии и пути обжалования — недостаточный substance, слабый governance, непрозрачная структура владения, дырявый ИТ‑контур. Мы готовим план устранения замечаний, а также сценарии отказа в лицензии и планы закрытия/редемпшн, чтобы защитить клиентов и партнеров в стресс‑сценариях.

управление рисками BNPL и стресс‑тесты долговой нагрузки — обязательная часть risk‑framework. Методики расчёта stress‑test для портфеля рассрочек учитывают рост безработицы, инфляцию, просадку конверсии и ужесточение кредитной политики. Управление репутационными рисками при росте портфеля BNPL требует прозрачной коммуникации, корректной рекламы и четкой работы с жалобами.

Стратегии взыскания и управление коллекторскими агентствами выстраиваю в «человекоцентричной» логике, которую поддерживают регуляторы. Сначала мягкие напоминания и предложения реструктуризации, затем, эскалация по четкому скрипту, который не нарушает потребительских прав.

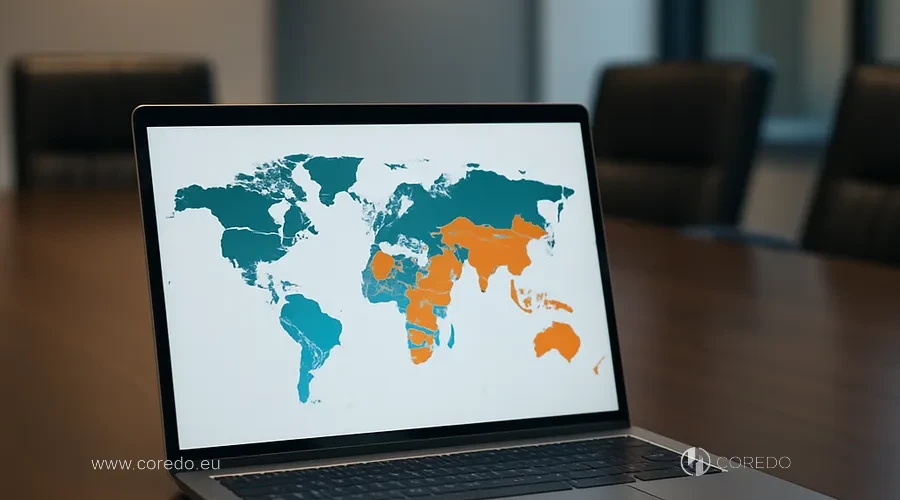

Масштабирование из Азии в ЕС и 5+ рынков

Масштабирование BNPL из Азии в ЕС: практические шаги достаточно прагматичны. Юридический due diligence при выходе на ЕС, выбор юрисдикции ядра (Эстония или Кипр), оценка возможности cross‑border, согласование с национальными регуляторами и план‑график локальных уведомлений. Практические шаги для масштабирования BNPL из Азии в 5+ стран ЕС включают пилот на 1–2 рынках, затем последовательное подключение стран по квартальному циклу.

Ограничения passporting после Brexit и альтернативы в UK, назначение Appointed Representative, покупка лицензированного бизнеса или участие в sandboxes. Режимы sandboxes и ускоренного доступа для fintech BNPL дают шанс показать модель на реальных данных и настроить отчётность до полной авторизации. Влияние национальных competent authorities на стратегию входа очевидно: сроки, акценты проверок и приоритеты защиты потребителя различаются, и это надо учитывать в планировании.

Внутренний контроль и аудит

Организация внутреннего аудита compliance для BNPL, привычная практика для финансовых организаций. Я формирую независимую функцию, которая тестирует процедуры, верифицирует отчётность и проверяет ИТ‑контроли. Возможности аутсорсинга compliance и риски контроля существуют, но я предпочитаю гибрид: ядро компетенций in‑house, точечная поддержка извне.

Инфраструктурные требования: IT безопасность и операционная устойчивость, неотъемлемая часть досье. Регуляторы ждут RTO/RPO по критическим системам, пентесты, управление уязвимостями, сегментацию доступа, журналирование и мониторинг. Операционная готовность и старт продаж BNPL зависят от зрелости этих процессов не меньше, чем от маркетинга.

Международный бенчмаркинг/саморегуляция

Международный опыт: NCCP/ASIC сравнение и бенчмаркинг показывают, что Австралия уже прошла путь ужесточения BNPL. Я использую этот опыт как «ранний индикатор» для Европы и UK, особенно по поводу reporting в CRA и ограничения практик «dark patterns» в онбординге. Внедрение отраслевого кодекса BNPL и self‑regulation помогает сформировать доверие регулятора и рынка.

Круг законов: Consumer Credit Directive, национальные акты, FCA guidance — базовая триада, без которой нельзя строить политику. Добавлю GDPR, PSD2, AMLD и локальные законы о рекламе. Это минимум, который я закладываю в правовую карту проекта.

Кейсы и результаты COREDO

Кейсы COREDO по BNPL лицензированию показывают, что дисциплина на этапе подготовки решает половину задач. Кейс COREDO: результат, запуск в 5 странах за 6 месяцев — мы достигли, выстроив единый комплаенс‑контур, стандартные API‑интеграции с реестрами и шаблоны договоров для локальной адаптации. Параллельно шла подготовка к отчетности и обучение партнеров‑мерчантов.

Отдельный проект, масштабный маркетплейс с ядром на Кипре и вспомогательным офисом в Праге. Мы структурировали устав и PKD‑коды для BNPL, провели open banking интеграции, выстроили unsuitability test для BNPL и ранние триггеры вмешательства. Итог: уровень возврата 99% и досрочные оплаты 40% как ориентир в отчетности для совета директоров.

Еще один пример — UK‑экспансия через TPR. Мы подготовили параллельную подачу на регистрацию и TPR в связке с M&A, согласовали требования к отчетности FCA и формат ежемесячных сводок, внедрили правила финансового промоушена BNPL и независимую проверку маркетинга. Downtime между закрытием сделки и началом продаж занял считанные недели.

Как получить BNPL лицензию в ЕС

Я завершаю каждый проект детальной дорожной картой. Схематично она выглядит так:

- Диагностика модели и юрисдикции

— Регулирование BNPL в Европе: карта требований по CCD II и UK.— «Легкая победа»: лицензирование buy now pay later ЕС через Эстонию или Кипр, оценка cross‑border потенциала.

- корпоративная структура и substance

— Регистрация юридического лица для BNPL в ЕС, substance‑tests: локальный офис, сотрудники, экономическая деятельность.— Transfer pricing, налоговая модель, независимые директора.

- Политики, продукт и ИТ

— AML/KYC, EDD, санкции/PEP, KYB мерчантов.— Алгоритмы affordability, suitability и unsuitability test для BNPL; decisioning engines с объяснимостью.— Open banking/PSD2, интеграция с CRA, формат отчётности.— Операционные контроли: SLA, RTO, RPO, план BCP/DR.

- Подача и диалог с регулятором

— Подготовка презентации для национального регулятора (NCA), демонстрация governance и risk.— Ответы на запросы, пилотная отчетность, корректировки.

- Операционная готовность

— Тренинг команды, финальные «war‑games», запуск на пилотном рынке.— Масштабирование: последовательное подключение стран, локальные уведомления.

- UK‑трек (по необходимости)

— Анализ доступности TPR и/или AR, параллельная подача, подготовка к FCA BNPL требованиям 2026.— Финансовый промоушен, отчетность, контроль маркетинга.

Частые вопросы клиентов: короткие ответы

- Лицензирование BNPL для fintech‑стартапов возможно с минимальным «скелетом» команды, но регулятор потребует реальную управленческую и риск‑функцию, а не номиналов.

- Минимизация рисков при масштабировании BNPL, это единая комплаенс‑архитектура и готовые интеграционные модули для реестров.

- Как подготовить презентацию для NCA? Включите бизнес‑модель, юнит‑экономику, governance, IT‑контуры, план стресс‑тестов и карту отчетности.

- Национальные исключения и пороги оборота помогают стартовать, но ухудшают позицию при масштабировании: регуляторы это видят.

- Последствия отказа в лицензии и блокировка операций болезненны. Я всегда готовлю fallback‑план и коммуникации для клиентов и партнеров.

Сравнение регуляторов: на что смотреть

Сравнение CySEC, FI Эстонии, KNF по требованиям BNPL показывает разный акцент. FI глубже погружается в ИТ и алгоритмы; KNF: в поведенческие практики и промо; кипрский надзор — в governance и substance. В UK FCA особое внимание уделяет уязвимым клиентам, отчетности и промо‑материалам. Наш опыт подсказывает: готовность к любому из этих фокусов идет через одну дорожную карту, сильные политики, объяснимые алгоритмы и управляемые процессы.

Почему инвесторам стоит действовать сейчас?

Наличие ресёрча рынка (Statista прогнозы) и аргументация инвестиций важны в диалоге с советом директоров. Потребитель ищет удобные рассрочки, а регуляторы выстраивают понятные рамки. Регуляторный рельеф уже виден: CCD II в ЕС и грядущие правила FCA. Те, кто построит комплаенс «вшитым» в продукт сейчас, заберут лучшую экономику завтра.

Я часто вижу, как расчет ROI от лицензирования BNPL меняет тон дискуссии. Когда в модели появляется прозрачная стоимость комплаенса, требования к капиталу, стэки интеграций, stress‑тесты и сценарии закрытия, решение перестает быть рискованной ставкой. Это становится управляемым проектом с понятным горизонтом окупаемости.

Выводы

Успешный BNPL в Европе и Великобритании: это синергия продукта, комплаенса и операционной дисциплины. Если свести формулу к сути: ясная юрисдикционная стратегия, сильный substance, объяснимые алгоритмы affordability/unsuitability, глубокие интеграции с реестрами, прозрачная коммуникация с клиентами и партнерами. Команда COREDO реализовала проекты, где именно эта формула позволила выйти на 5+ рынков ЕС за полгода и пройти UK‑трек без простоев.