Приветствую вас как CEO и основателя COREDO. С 2016 года наша команда помогает предпринимателям из Европы, Азии и СНГ преодолевать барьеры международной экспансии. Мы фокусируемся на регистрации компаний, получении финансовых лицензий и обеспечении AML compliance, превращая сложные регуляторные вызовы в конкурентные преимущества. В этой статье я поделюсь практическим руководством, основанным на реальном опыте: как сбалансировать substance требования с лицензированием, минимизировать риски и добиться налоговых льгот 0-3% при реальном экономическом присутствии. За последние 10 лет мы в COREDO сопровождали более 280 международных структур — от IP-холдингов и платежных стартапов до лицензированных финансовых компаний. Мы участвовали в проектах с CySEC, Labuan FSA, FSC Mauritius, BVI FSC и ADGM, проходили регуляторные интервью, substance-аудиты и банковские комитеты. Все рекомендации в статье — это не теория, а выводы из конкретных кейсов клиентов.

Substance как ключ к глобальным рынкам в 2026

Команда COREDO неоднократно сталкивалась с этим на практике: клиенты, игнорирующие substance, теряли до 6 месяцев на перерегистрацию структур.

Именно под CIGA-логику сегодня выстраиваются substance-аудиты в ЕС, BVI, Маврикии и Лабуане.

Практика COREDO подтверждает: для fintech-стартапов в ЕС CySEC требования сочетают substance с KYC/EDD процедурами, где source of funds проверяют на старте.

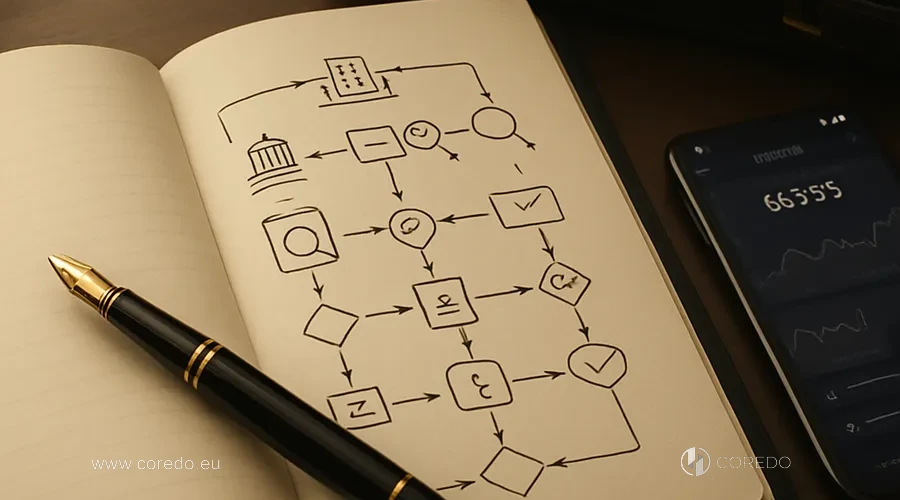

Шаги создания economic substance: от анализа до compliance

Организуйте процесс последовательно, чтобы сэкономить время. В работе мы используем регуляторный фреймворк из четырех блоков: legal substance (структура и лицензии), operational substance (персонал и процессы), financial substance (расходы, капитал, налоги) и compliance substance (AML, риск-менеджмент, отчетность). Без покрытия всех четырех зон компании не проходят ни налоговые проверки, ни банковский Due Diligence. Вот алгоритм, который мы применяем в COREDO для клиентов из Сингапура и Дубая:

- Формализуйте бизнес-модель. Укажите географию клиентов, relevant activities и риски. Для крипто-поставщиков услуг (VASP) в Ангилье substance Ангилья 2026 требует локального комплаенс-офицера и EDD для высокорисковых секторов вроде FX или adult.

- Выберите юрисдикцию под цели. В ЕС — Кипр или Эстония для Крипто лицензии ЕС и EMI/IBAN. В Азии: Лабуан с Labuan FSA для торговых компаний: здесь Лабуан substance аудит фокусируется на цифровой отчетности. БВО под Economic Substance Act (ESA) идеально для банковского бизнеса: организуйте economic substance на БВО с локальным директором. Маврикий с GBC-структурами балансирует substance и лицензии для финтеха: метрики вроде реального управления и годового аудита трастовой компанией подтверждают налоговые льготы.

- Соберите доказательства substance. Подготовьте legal opinion substance для классификации activities. Внедрите внутренний контроль: комплаенс-офицер fintech мониторит AML/CFT, UBO раскрытие и due diligence checklist. Для Маврикия GBC substance измеряют по объему встреч директоров и решений на месте.

- Параллельно пройдите KYC и банковский due diligence. Банки требуют устав, выписку реестра, бизнес-план и подтверждение источников финансирования. Риски отсутствия substance при открытии счета высоки: отказы растут на 40% в высокорисковых секторах.

Получение финансовых лицензий для fintech и банков

Как CEO COREDO я лично участвую в архитектуре лицензионных проектов, в переговорах с регуляторами и в подготовке к supervisory reviews. Мы выстраиваем модели, которые изначально проектируются под требования регуляторов и банковских risk-комитетов, а не под формальную «регистрацию компании».

Финтех Лицензирование: наша сильная сторона. Для банковской лицензии или платежных услуг в ЕС пройдите VASP рамки с усиленным EDD. CySEC требования для IT-компаний включают комплаенс-офицера и цифровую отчетность FSC. В Азии Labuan FSA выдает лицензии для страхования и фондов при substance-аудите.

AML compliance и KYC: минимизация рисков масштабирования

AML compliance: не бюрократия, а защита бизнеса. Внедрите KYC процедуры За последние годы мы сопровождали клиентов в десятках enhanced due diligence процедур со стороны банков и регуляторов. И на практике видим: именно заранее выстроенный compliance-контур становится главным фактором, почему компания не теряет счета, лицензии и деловых партнеров при масштабировании.

Стоит ли инвестировать в локальную команду на БВО для банковских услуг? Расчет ROI прост: экономия на штрафах и налогах окупает затраты за год.

Поддержка: от регистрации к росту

регистрация с нуля vs готовая структура? Выбирайте под substance: shelf company ускоряет, но требует быстрой адаптации. Наш подход в COREDO, полный цикл: от подбора юрисдикции до ежегодного аудита. Клиенты из Великобритании и Эстонии используют нас для IP холдингов и холдинговых компаний, получая налоговые преференции при доказанном substance.

Готовы к шагу? Команда COREDO обеспечит прозрачность, скорость и поддержку. Свяжитесь, превратим вашу идею в глобальный бизнес.