Никита Веремеев

12.02.2026 | 6 мин чтения

Обновлено: 12.02.2026

Я строю COREDO с 2016 года как место, где предприниматели получают не только регистрацию компаний и лицензии, но полноценную стратегию управления рисками. За это время команда COREDO реализовала проекты в ЕС, Великобритании, Чехии, Словакии, на Кипре, в Эстонии, Сингапуре и Дубае и видит общую закономерность: устойчивый международный рост невозможен без риск-ориентированного подхода (RBA), встроенного в процесс регистрации, лицензирования, комплаенса AML и операционного управления.

Мой практический фокус:

сделать

управление рисками компании понятным для собственника и измеримым для финдиректора. Для этого я опираюсь на матрицу рисков, ясный risk appetite, KYC/CDD/EDD процедуры и автоматизированный транзакционный мониторинг. Наш опыт в COREDO показал, что правильно настроенная матрица рисков сокращает TTM при выходе на рынок, снижает стоимость AML-контролей и повышает доверие регуляторов и банковских партнеров.

Риски международной регистрации юрлица

Регистрация в ЕС, Сингапуре, Великобритании или Дубае: это про стратегию. Я рассматриваю юрисдикцию через призму оценки рисков бизнеса: регуляторный режим (AMLD5/AMLD6 в ЕС, руководства EBA, стандарты

FATF и Wolfsberg), прозрачность реестров бенефициаров, требования к substance, налогообложение, валютные и кросс-бордерные риски, а также GDPR при обработке данных клиентов.

Практика COREDO подтверждает эффективность подхода, при котором оценка коммерческого и регуляторного риска происходит до инкорпорации. Например, при запуске платежного бизнеса в Великобритании мы заранее просчитываем влияние FCA требований к safeguarding, governance и к KYC/CDD, а для Сингапура: стандарты MAS по AML/CFT и лицензированию MPI/SPI. Для Кипра (CySEC) важно учитывать критерии к форекс-дилерам, для Эстонии — текущие требования к VASP и substance, для Дубая: рамку VARA для виртуальных активов.

Комплаенс AML: от KYC/CDD до онбординга

Сильный

AML-комплаенс, это не стоп-фактор продаж, а инструмент безопасного роста. В COREDO мы разворачиваем KYC и CDD политику вокруг риск-ориентированной сегментации клиентов: низкопороговые и высокорискованные клиенты получают разные сценарии проверки, разные правила транзакционного мониторинга и разные SLA. Я обязательно включаю в контур:

- процесс идентификации и верификации клиента (e-KYC, биометрия, проверка документов и доверенные реестры);

- проверка конечных бенефициаров (UBO), в том числе сложных структур владения и обходных схем (shell companies);

- PEP screening и санкционные списки (OFAC, ЕС, ООН) и санкционный контроль с регулярным обновлением;

- source of funds и source of wealth, а также оценка риска контрагента и третьих сторон (vendor Due Diligence).

Ключ к эффективности, внедрение RBA в процессы AML.

Я задаю risk scoring на входе, раскрываю правила сегментации клиентов по риску и определяю, где нужна EDD (

Enhanced Due Diligence). Для высокорискованных клиентов усиливаю мониторинг, подключаю сценарии по layering/structuring/smurfing, повышаю частоту пересмотра профиля и расширяю перечень документов.

Риск-ориентированный подход в onboarding

Я начинаю с risk heat map для продуктовой линейки и географии. Затем формирую правила:

- первичная оценка профиля клиента (inherent risk): страна, индустрия, продукт, канал онбординга, тип транзакций;

- оценка эффективности контролей: качество данных, верификация, санкционные фильтры, триггеры;

- расчет residual risk, определение уровня проверок (CDD или EDD), настройка лимитов и порогов.

Решение, разработанное в COREDO, позволяет синхронизировать risk scoring с фронтовым онбордингом и транзакционным мониторингом. Это устраняет разрыв между обещаниями продаж и реальными требованиями AML.

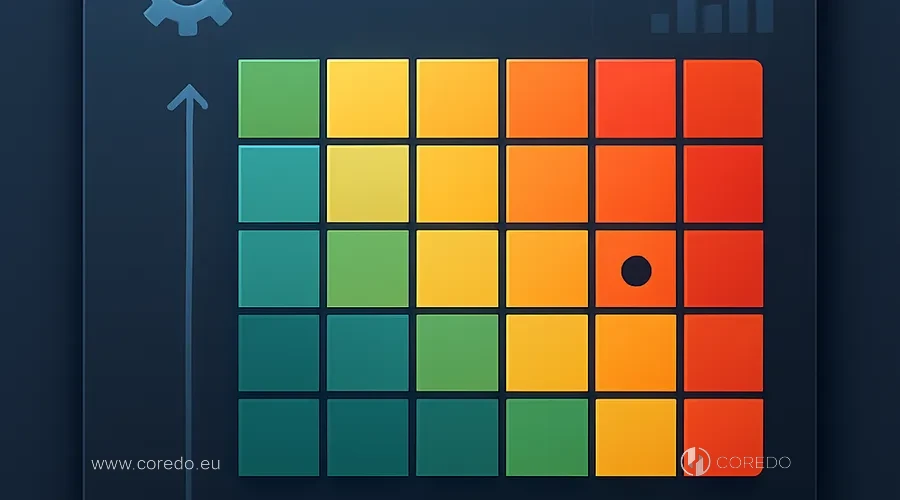

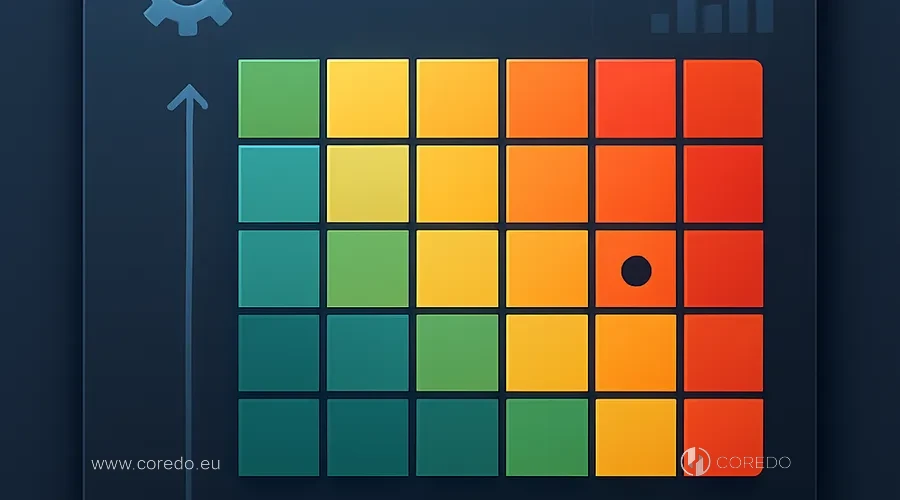

Матрица рисков: построение и калибровка

Матрица рисков — рабочая модель управления, а не «документ для галочки». Я соединяю качественные и количественные методики: интервальные шкалы для факторов риска (страна, продукт, канал, клиент), балльная система оценки риска (risk scoring), взвешенное ранжирование рисков и risk heat map для визуализации. Разделяю inherent risk и residual risk, чтобы видеть эффект контролей и приоритизировать улучшения.

При построении я согласовываю risk appetite и матрицу рисков на уровне совета директоров. Затем формирую правила сегментации, KRIs, и пороговые значения для автоматизированных правил мониторинга. Команда COREDO настраивает threshold setting и tuning так, чтобы снизить false positives и избежать слепых зон, учитывая стоимость ошибок: false positives vs false negatives и их экономические последствия.

Матрица рисков для юрлица в ЕС

Я беру исходники: требования AMLD5/AMLD6, руководства EBA, локальные правила FIU, практики Wolfsberg. Определяю таксономию рисков (risk taxonomy): клиентские, продуктовые, географические, дистрибуционные каналы, операционные и регуляторные. Оцениваю вероятности и влияние, используя вероятностные модели и сценарный анализ, и закладываю стресс-тестирование для high-risk сегментов.

Далее, шкалирование. Например, страна по FATF и локальным спискам, индустрия по исторической частоте инцидентов, продукт по уровню анонимности и скорости оборота средств, канал, по контролю присутствия. Получаю risk heat map, утверждаю пороги для CDD/EDD и частоту пересмотра profilers.

Матрица рисков для международной группы

В международной группе я поддерживаю единые принципы и локальную адаптацию. Уровень группы задает базовый risk appetite и минимальные стандарты KYC/CDD/EDD. Дочерние структуры в Эстонии и Кипре наследуют матрицу, но получают локальные веса и источники данных. В Великобритании добавляю акценты FCA, в Сингапуре — MAS, в Дубае, VARA. Такая модель сохраняет сопоставимость показателей и покрывает мультиюрисдикционный риск.

Скоринг риска клиента и residual risk

Я задаю формулу:

Risk Score = Σ(weight_i × factor_i)

где factor_i, нормированные значения по стране, продукту, каналу, клиентскому профилю, контрагентам и транзакционным паттернам. Для residual risk применяю модель:

Residual Risk = Inherent Risk × (1 − Control Effectiveness)

Эффективность контролей рассчитывается на основе backtesting результатов, precision/recall и FPR по правилам мониторинга.

Я использую Explainable AI, чтобы прозрачность модели устояла перед аудитом. Команда COREDO проводит калибровку, сравнивая ROC/AUC и экономику алертинга, и настраивает оптимизацию порогов с учетом стоимости ошибок и ресурсов расследования.

Пороги перевода клиента в высокий риск

Я опираюсь на risk appetite и операционные мощности. Выше критического порога клиент переходит в сегмент повышенного риска и получает EDD: расширенный пакет документов, углубленный анализ source of wealth, дополнительные санкционные и PEP проверки, лимитирование и усиленный мониторинг. Для низкопороговых клиентов пороги мягче, SLA короче, но с контролем транзакционных аномалий.

RegTech: data lineage и Explainable AI

Автоматизация приносит максимальный эффект, когда бизнес владеет данными. Я внедряю нормализацию и консолидацию данных из разных юрисдикций, обеспечиваю data lineage, строю единые справочники и контроль качества данных. В качестве RegTech-слоев использую graph analytics и entity resolution для выявления скрытых связей и структур, машинное обучение для обнаружения аномалий и оркестрацию расследований в case management.

Автоматизированные правила транзакционного мониторинга, вытекающие из матрицы, закрывают ключевые сценарии: structuring, layering, smurfing, обходные схемы и кросс-бордерные аномалии. Я строю человеко-машинную верификацию (human-in-the-loop), чтобы аналитики знаниями дополняли сигналы ML. Управление модельными рисками (model risk management) включает backtesting, калибровку скоринговых моделей и регулярный пересмотр параметров.

Источники данных для риск-матрицы

Я использую комбинацию: санкционные списки и PEP-реестры, корпоративные реестры и бенефициарные реестры, проверенные провайдеры e-KYC, транзакционные логи, внутренние профили клиентов и внешние негативные

новости. Для качества данных применяю дедупликацию, стандартизацию имен, гео-нормализацию и контроль заполненности. GDPR и локальная защита данных в ЕС, обязательное требование к архитектуре и процессам.

Мониторинг транзакций и false positives

Сначала создаю базовые правила по риск-сегментам и юрисдикциям, затем провожу iterative tuning. Я измеряю precision, recall, FPR, AUC, считаю стоимость эмпирических ошибок и настраиваю пороги с учетом пропускной способности команды. Снижение false positives я комбинирую с контекстными атрибутами и графовыми признаками, что повышает качество сигналов без потери чувствительности.

Оркестрация расследований в GRC

Я интегрирую матрицу рисков и

AML-процессы в корпоративную GRC-платформу, чтобы обеспечить единый контрольный цикл: планирование: мониторинг — корректировка. В case management выстраиваю workflow с escalation matrix и SLAs, автоматизирую подготовку SAR (Suspicious Activity Report) и взаимодействие с FIU, добавляю панели мониторинга для KRIs и KPI подразделения комплаенс.

Как управлять рисками совета директоров

Стратегия начинается с risk appetite. Совет одобряет границы риска, целевые KRIs, и бюджет на контролируемую автоматизацию. Далее я фиксирую роли и обязанности: владельцы рисков в бизнес-линиях, комплаенс как второй уровень защиты, внутренний аудит как третий. Я регулярно формирую отчётность руководству и совету директоров по рискам с heatmap, динамикой инцидентов и экономикой контроля.

Структура риск-ориентированного подхода

Политика охватывает: risk taxonomy и risk universe, методы количественной и качественной оценки, правила сегментации клиентов по риску, KYC/CDD/EDD процедуры, санкционный контроль, транзакционный мониторинг, правила threshold setting и tuning, контроль за третьими сторонами и vendor due diligence, governance модели и escalation matrix.

Документация, контроль и тесты аудита

Я закладываю обязательный audit trail, требования к документированию оценки рисков и evidence ранжирования клиентов. Тестирование эффективности контролей (control testing) проходит по плану, с выборкой кейсов, backtesting, калибровкой порогов и корректировкой моделей. Регулярные внутренние и внешние аудиты подтверждают зрелость процессов и готовность к проверкам регуляторов.

Управление изменениями

Я поддерживаю регулярные тренинги по AML, сценарным анализам и работе с системами. Управление изменениями включает процесс согласования новых продуктов (compliance by design), миграцию в облако или on-premise, анализ TCO и масштабируемости при мультиюрисдикционном бизнесе.

Кейсы COREDO: международные запуски

Один из недавних проектов, Лицензирование криптосервиса в Эстонии. Команда COREDO построила матрицу рисков с опорой на AMLD5/AMLD6, интегрировала e-KYC и графовую аналитику для UBO, включила PEP и санкционные списки и настроила EDD для клиентов с повышенным риском. Мы показали регулятору зрелый RBA и согласовали план internal control и регулярного тестирования.

В Великобритании я сопровождал команду при получении лицензии платежной организации. Мы построили risk heat map по продуктам, согласовали safeguarding и оркестрацию SAR-процессов, внедрили Explainable AI для скоринга и провели backtesting правил. В результате бизнес получил прозрачный онбординг, метрики эффективности и стабильное взаимодействие с банками.

На Кипре мы запустили форекс-брокера под CySEC. Решение, разработанное в COREDO, включало оценку риска контрагента, сценарии мониторинга подозрительных схем, настройку порогов с учетом волатильности рынка и EDD для клиентов из high-risk юрисдикций. Мы доказали экономику комплаенса: снижение FPR при сохранении высокого recall и управляемое время расследования.

В Сингапуре мы помогли финтеху с лицензией MAS. Я интегрировал risk-based процессы в product lifecycle, внедрил контроль за третьими сторонами и vendor due diligence, провел нормализацию данных из разных географий и обеспечил соответствие GDPR и местным требованиям по защите данных. Для Дубая мы адаптировали матрицу под VARA, учли специфику виртуальных активов и требования к управлению рисками провайдера.

Экономика комплаенса: ROI и TCO

Я рассматриваю комплаенс как инвестицию в надежность. Оценка ROI от внедрения риск-ориентированного подхода включает сокращение доли false positives, снижение ручной нагрузки, ускорение онбординга и рост доли клиентов, прошедших первичную проверку. Total Cost of Ownership меняется при переходе на облако, Вместе с тем on-premise сохраняет преимущество при повышенных требованиях к контролю данных. Команда COREDO помогает выбрать архитектуру с учетом kPI, SLA, бюджета и региональных ограничений.

Масштабирование risk-based процессов при росте бизнеса требует централизации методологии и локальных команд для исполнения. Я оцениваю outsourcing

AML услуги vs in-house команду, выстраиваю гибридную модель, чтобы поддержать пиковые нагрузки и стандартизировать качество. Такой подход ускоряет запуск новых юрисдикций и поддерживает единый уровень зрелости.

Дорожная карта внедрения RBA за 90 дней

Первые 30 дней: диагностика.

Я фиксирую risk appetite, строю первоначальную матрицу рисков, описываю KYC/CDD/EDD, оцениваю качество данных и источники, формирую план автоматизации и quick wins. Параллельно команда COREDO настраивает базовые санкционные и PEP-процессы и готовит шаблоны политик.

Дни 31–60: проектирование и пилот.

Я запускаю risk scoring, интегрирую онбординг и транзакционный мониторинг, включаю case management и escalation matrix, настраиваю панели KRIs. Проводим backtesting, tuning порогов и обучаем команду расследований.

Дни 61–90: промышленный контур.

Я расширяю покрытие правил, ввожу регулярный control testing, утверждаю отчётность совету директоров по рискам, финализирую audit trail и процедуру SAR/FIU. Дальше, квартальные калибровки и годовой сценарный анализ со стресс-тестами.

Вопросы руководителей: рекомендации

Как согласовать risk appetite и матрицу рисков?

Я начинаю с деловой стратегии: география, продукты, каналы. Затем задаю допустимые уровни риска и перевожу в контролируемые метрики KRIs. Совет утверждает пороги, а бизнес-линии получают понятные правила.

Как оценивать риски третьих сторон и поставщиков?

Я провожу vendor due diligence: корпоративные реестры, UBO, санкции, PEP, контроль качества данных и SLA, сценарный анализ влияния инцидента. Для критичных поставщиков, EDD и регулярный пересмотр.

Как адаптировать матрицу рисков под законодательства ЕС и Азии?

Я строю ядро матрицы, а затем добавляю локальные веса и источники, учитывая указания FATF, EBA, MAS, VARA и местные FIU. Такой подход сохраняет сопоставимость и закрывает локальные требования.

Как управлять false positives при мониторинге транзакций?

Я соединяю правила и ML, использую графовые признаки, провожу калибровку по precision/recall/FPR, считаю экономику ошибок и настраиваю пороги под SLA команды. Human-in-the-loop снижает риски неправильной автоматизации.

Какие ресурсы нужны на этап внедрения RBA?

Методолог, data lead, аналитик по транзакциям, инженеры интеграций,

комплаенс-офицер и представитель бизнеса. Команда COREDO закрывает роли по ключевым модулям, чтобы ускорить запуск и передать практику внутренней команде.

Надежный партнер для сложных задач

Я строю COREDO как партнера, который берет на себя не только регистрацию компаний и получение лицензий, но и реальную ответственность за управление рисками. Когда компания выходит на новый рынок в ЕС, Сингапуре, Великобритании или Дубае, я обеспечиваю структурированный RBA: матрицу рисков, работающие KYC/CDD/EDD, автоматизированный мониторинг, GRC-интеграцию и измеримую отчётность. Такой подход создает устойчивость к регуляторным требованиям, повышает доверие банков и инвесторов и ускоряет масштабирование.

Если вы планируете запуск в новой юрисдикции, готовите крипто-, платежную или форекс-лицензию, строите

комплаенс AML или пересматриваете текущую матрицу рисков, команда COREDO готова предложить практическое решение. Я отвечаю за архитектуру и стратегию, коллеги берут на себя методологию и внедрение. В результате вы получаете прозрачный процесс, экономию времени и уверенность в каждом следующем шаге.